光伏龙头三季度业绩大分化,最出乎意料的是天合和晶澳

- 体育

- 2024-10-31 13:09:07

- 353

界面新闻记者|马悦然

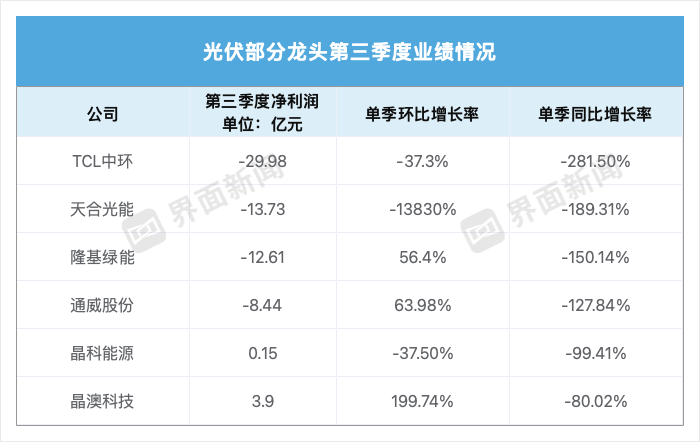

三季度财报季落幕,光伏龙头企业业绩分化明显。

在界面新闻统计的六家头部企业中,五家是一体化及组件大厂,一家是硅片龙头TCL中环(002129.SZ)。

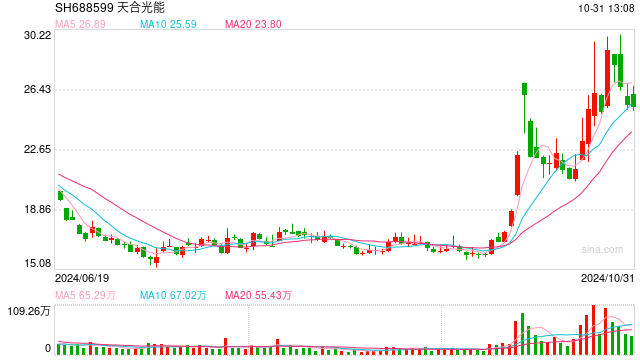

其中,TCL中环成为单季亏损王,三季度亏损近30亿元,几乎与上半年亏损额相当。上半年还盈利的天合光能(688599.SH)三季度亏损近14亿元,环比暴跌。

通威股份(600438.SH)虽然单季仍亏损8.44亿元,但在被统计的龙头企业中环比表现最优,业绩有所改善。隆基绿能(601012.SH)环比亏损额同样有所减少,不过鉴于其上半年庞大的亏损量,前三季度亏损总额最大。

晶澳科技(002459.SZ)的三季度业绩大超预期,其单季盈利近4亿元,扭亏为盈,环比增长近两倍。

在所有龙头企业中,天合光能三季度表现最出乎市场意料。除了产品价格下降等行业共性问题,10月30日晚,界面新闻自接近该公司的人士处了解到,造成其业绩大幅下滑的原因或主要包括美国市场出货减少、大量资产减值以及分布式产品出货减少等。

该人士向界面新闻透露,在美国“双反”的负面预期下,天合光能策略相对友商较为保守,出货不多。“如果未来双反结果有变数,可能其他企业的出货会面临追溯风险。”该人士认为。

界面新闻记者注意到,三季度,天合光能计提各类信用及资产减值准备共计7.4亿元,在头部组件厂中仅次于隆基绿能。

在分布式市场方面,上述人士表示,天合的出货有所降低,是因为在消纳等问题影响下,政策存在不确定性,一定程度上影响了需求。

三季度亏损最多的TCL中环,市场策略相对“激进”,一度保持高开工率,目前看来对其业绩产生了较大负面影响。在此期间,该公司管理层发生较大变动,前任CEO沈浩平辞职,直至10月初确认新任CEO王彦君。

TCL中环在最新披露的业绩会投资者关系活动记录表中表示,2024年,光伏行业竞争环境加速恶化,进入深度调整期,虽9月初后价格企稳并形成回升趋势,但三季度仍处于价格与成本倒挂水平,受此影响,公司新能源业务经营业绩均大幅下滑,给经营带来压力。

TCL中环称,光伏本轮的周期复杂性比之前更高。一是来源于市场的预期,今年和明年的市场低于此前预期;二是不同的区域市场有不同的特点,包括中国区、美国区以及欧洲区;三是最核心的问题,产能体量较大。

“公司在8月做了策略改变,包括价格、稼动率与产业协同方面。”TCL中环透露,未来一段时间内,运营压力仍较大,但行业协同上会有更好的体现。

隆基绿能和通威股份两家昔日最赚钱的光伏公司,在三季度呈现了明显的减亏趋势。其中隆基绿能三季度亏损额环比减少56.4%;通威股份三季度亏损额环比减少63.98%。

在2024年三季度业绩说明会上,隆基绿能董事长钟宝申表示,管理层在经营决策上的失误,是公司前三季度出现巨大亏损的关键因素。

钟宝申称,一方面,今年前三季度,隆基绿能对美国的市场出货量为1.6 GW,和此前有较大差距,在高利润的美国市场占比不佳。另一方面,一代BC组件产品初期量产遇到交付困难、量产不顺,去年9月生产问题已解决,但后续产生了产销时间不匹配等问题,公司存货减值较大影响了业绩。

今年前三个季度,通威股份分别亏损7.87亿、23.43亿、8.44亿元。三季度,该公司对存在减值迹象的应收账款、其他应收款、和存货等合计计提减值准备10.66亿元。

另一组件龙头晶澳科技在上半年亏损8.74亿,但三季度业绩一改疲态,大挣3.9亿元。

长江电新分析称,该公司2023年下半年投产50 GW的TOPCon产能,今年上半年处于爬坡期对于其经营利润有所影响,6月公司产能爬坡完成,三季度成本大幅优化,带动公司业绩超预期。

该机构数据显示,三季度测算该公司单位成本在0.8元/W左右,环比降低11%,爬坡完成带来的成本优化在0.05元/W左右,降本明显,导致该公司单瓦毛利为约0.08元/W,环比提升约一倍。

TOPCon老大晶科能源单季度净利虽然环比下滑近四成,但仍然是被统计企业中,唯一一家前三季度实现盈利的龙头。

前三季度,晶科能源实现营业收入717.7亿元,同比下降15.66%;归属于上市公司股东的净利润12.15亿元,同比下降80.88%。1

同期,晶科能源实现光伏产品出货73.13 GW,同比增长31.29%。其中组件出货67.65 GW,N 型组件占比约85%。

晶科能源表示,展望四季度,将努力克服行业外部挑战,实现90-100 GW的全年出货,同时更好平衡出货和利润。

发表评论