年内发行规模已超去年全年 银行密集“补血” 二永债发行提速

- 财经

- 2024-11-06 21:36:03

- 334

资本新规之下,商业银行面临更高的资本达标要求,正积极通过各类资本补充工具密集“补血”。10月底以来,民生银行、平安银行、招商银行、苏州银行等发行了新一期永续债,合计规模630亿元,以补充各行的其他一级资本。而拉长时间来看,年初至今,商业银行永续债发行规模达6042亿元,已超过去年全年的发行规模。

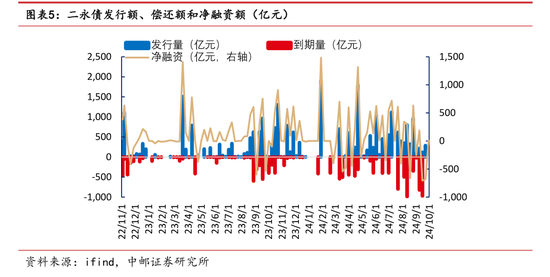

除了永续债,二级资本债也是商业银行常见的资本补充工具,目前年内已发行8578.5亿元,同样超过去年全年发行规模。

永续债与二级资本债被业内合称为“二永债”,记者在采访中了解到,今年“二永债”发行提速的背后,是到期赎回、资本要求、资金成本等多种因素的共同推动。

我国商业银行资本补充分为内源性与外源性两大渠道。内源性渠道主要是每年的留存收益以及部分的超额拨备;外源性渠道主要有上市融资,增资扩股,发行可转债、优先股、永续债、二级资本债等。近年来,随着行业整体盈利放缓、不良资产处置压力加大,银行通过留存利润补充资本的能力有限,不少银行选择永续债、二级资本债等外源性渠道扩充资本。

近日,多家银行密集发行新一期永续债。iFind显示,民生银行在10月30日发行了100亿元永续债,当期票面利率2.73%;招商银行在11月1日发行了300亿元永续债,当期票面利率2.42%;平安银行在11月5日发行了200亿元永续债,当期票面利率2.45%;苏州银行也在11月6日发行了30亿元永续债。

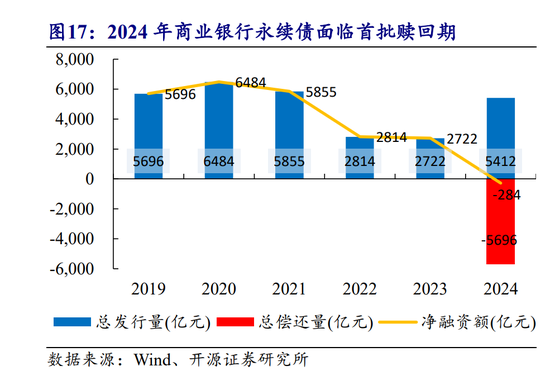

拉长时间来看,银行永续债发行在今年迎来“井喷”。记者注意到,年初至今,商业银行永续债发行规模达6042亿元,远超去年全年2722亿元的发行规模。

从发行主体来看,截至11月6日,国有大行共发行6只,发行总量为2500亿元;股份行共计发行10只,发行规模为2510亿元;城商行和农商行分别发行17只、4只,规模分别为787亿元、245亿元。

除了永续债,今年以来,商业银行在二级资本债的发行上也在加码。年初至今,商业银行二级资本债发行了79只,规模达到8678.5亿元,同样也已经超过了去年全年8435.9亿元的发行规模。

可以看到的是,今年以来,商业银行“二永债”发行明显提速。截至11月6日,商业银行年内发行“二永债”116只,合计规模超1.47万亿元,发行规模已超去年全年“二永债”发行规模,且增幅达到32%。

银行“二永债”今年发行规模缘何大幅提升?

中国银行研究院中国金融团队主管李佩珈对记者分析称,一是永续债将在2024年迎来首度赎回。据统计,2024年全年约有1.087万亿的二永债到期规模(其中,永续债到期规模约为5466亿元,二级资本债到期规模约为5405.5亿元),这要求商业银行提前采取措施,加大资本补充。二是资本新规提出了更为严格的资本要求。《商业银行资本管理办法》于2024年1月1日正式实施,其提高了逆周期资本监管要求,设置了更为严格的风险分类及计提要求等,特别是大型银行还将面临更高的资本达标要求。

此外,资金成本下降也是重要的推动因素之一。李佩珈表示,2024年前10个月,二级资本债和永续债发行平均利率约为2.73%和2.56%,相比2023年4.25%和4.08%的发行利率水平有所降低,这有利于降低银行资金成本、激发资本补充需求。

对于商业银行“二永债”的后续发行节奏,李佩珈认为,考虑到“二永债”集中到期较多、市场利率持续走低,未来一段时间,商业银行“二永债”发行仍有望保持扩张。

可以看到的是,政策层面亦在不断发力解银行资本之渴,例如财政部将发行特别国债,支持国有大型商业银行补充核心一级资本,提升银行抵御风险和信贷投放能力,更好地服务实体经济发展。

发表评论